Куда вложить деньги: золото, депозит, валюта, недвижимость, акции

Каждого здравомыслящего человека, имеющего источник дохода, всегда интересует вопрос: куда вложить деньги, чтобы заработать? Причем интерес к инвестированию средств может быть самый разный. Сюда может входить и защита от инфляции, и получение пассивного дохода с минимальным риском. Риск инвестирования является одним из важнейших показателей, который нужно тщательно анализировать, когда речь заходит о способах выгодно вложить деньги. Некоторые люди настолько любят деньги (в хорошем смысле), что развивают из этого настоящее хобби - коллекционирование денег. Коллекционерам важны особенности монет, их история.

Каждого здравомыслящего человека, имеющего источник дохода, всегда интересует вопрос: куда вложить деньги, чтобы заработать? Причем интерес к инвестированию средств может быть самый разный. Сюда может входить и защита от инфляции, и получение пассивного дохода с минимальным риском. Риск инвестирования является одним из важнейших показателей, который нужно тщательно анализировать, когда речь заходит о способах выгодно вложить деньги. Некоторые люди настолько любят деньги (в хорошем смысле), что развивают из этого настоящее хобби - коллекционирование денег. Коллекционерам важны особенности монет, их история. Основные финансовые инструменты отличаются друг от друга, прежде всего, показателями риска. Естественно, самые рисковые инструменты инвестирования приносят самый высокий доход и позволяют заработать много денег. Менее рискованные инструменты более предсказуемы и надежны, но на высокий доход от них рассчитывать не приходится. Куда же вложить деньги под проценты и какие необходимо учесть факторы?

Прежде всего, правильный выбор основывается на правильном анализе цели вложения денег, а также сроках и рисках, которые готов нести инвестор. Данные факторы взаимосвязаны. К примеру, пенсионные накопления не стоит создавать при помощи рискованных финансовых инструментов, тем более срок данной инвестиции достаточно велик.

В любом случае, вначале небесполезно узнать, куда вложить деньги, чтобы хотя бы защитить их от инфляции, тем более страхи насчет мирового кризиса могут оказаться небеспочвенны.

Открыть банковский депозит

Если вложить деньги в банк, открыв там банковский депозит, то большой разницы при выборе банка нет. Тем более, если сумма вклада не очень велика. Ведь многие банки – участники Системы страхования вкладов (ССВ).Существенным недостатком банковского депозита являются низкие процентные ставки. Как правило, они не покрывают инфляцию, так что о выгодном вложении денег говорить не приходится. По этой же причине источником пассивного дохода данная инвестиция быть не может.

Определенным удобством некоторых категорий срочных вкладов физических лиц является возможность гибкой процентной ставки. Чем дольше лежат деньги, тем выше годовая процентная ставка, которая рассчитывается при изъятии вклада в зависимости от фактического срока хранения денег.

Многие банковские депозиты допускают снятие накопленных процентов. Это удобно тому, кто пока не готов совершить ту или иную крупную покупку. Но предвидит, что вдруг может понадобиться крупная сумма денег.

Вложение в валюту

У многих велико искушение заняться продажей и покупкой валюты. Для этого придется интересоваться их обменным курсом. Точный прогноз валют не может дать никто. Хотя очевидно, что обменный курс валют как-то связан со стоимостью нефти. Как правило, если стоимость нефти уменьшается, валюта дорожает, и наоборот. Изучение динамики изменения валютного курса может потребовать найти время.Продажей и покупкой валюты можно заняться, открыв в банке так называемый мультивалютный счет. Физически это одна сберкнижка. Но сбережения представлены не рублями или евро, а набором сразу нескольких валют. Помимо рублей, на таком вкладе оказывается доллар и евро. По желанию клиента пропорция вклада может изменяться уменьшением или увеличением доли выбранной валюты.

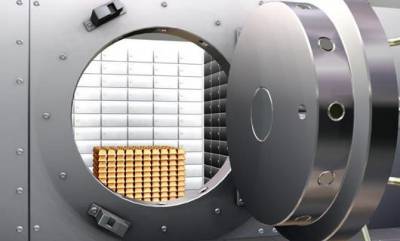

Если вложить деньги в золото

Золото представляется весьма выгодным инструменты инвестирования, куда стоит вложить деньги, чтобы заработать, особенно в период нестабильности.Покупка золота может осуществляться непосредственно в слитках, которые можно приобрести в отделениях Сбербанка. Динамика изменения курса золота обнадеживает (см. график изменения цен на золото начиная с 2008 года, сформированный на сайте Центробанка):

Но история знает и другие примеры - в конце прошлого века курс золота снижался втрое против того, что был накануне.

Другой способ покупки золота – открыть в Сбербанке так называемый обезличенный металлический счет. В этом случае клиент получает сберкнижку, в которой вместо суммы вклада в рублях или в валюте указывается количество принадлежащих ему граммов золота.

Металлические счета можно открывать не только в золоте, но и в других драгоценных металлах: серебре, платине и палладии. Если тщательный анализ динамики цен на золото убеждает, что курс золота или выбранного драгметалла будет расти, можно смело открывать металлический счет.

Чтобы получить деньги, в момент закрытия вклада количество золота или иного драгметалла на нем будет пересчитано по текущему курсу и выдано на руки в требуемой валюте.

Вложить деньги в золото можно, не приобретая золотые слитки и не открывая обезличенный металлический счет Сбербанка. Можно купить памятные монеты. Помимо вложения денег, памятные монеты являются предметом коллекционирования. И если по разным причинам не потребуется продавать ее, через определеннее время стоимость памятной монеты дополнительно вырастет из-за увеличившейся коллекционной ценности.

Вложить деньги в недвижимость

Довольно выгодно вложить деньги в недвижимость. Хотя на такое инвестирование потребуются солидные средства. При помощи данного инструмента сложно получать приличный пассивный доход, но при удачном раскладе дивиденды окажутся значительными. Прежде всего, из-за роста цен на недвижимость.Привлекательной инвестицией является приобретение "убитой" квартиры. В ней можно сделать косметический ремонт, а затем сдавать. Если неподалеку откроется крупный магазин, а квартира на первом этаже, можно будет выгодно продать квартиру под магазин, офис или парикмахерскую.

Тем, кому вложение в "настоящую" недвижимость пока не по карману, могут выгодно вложить деньги, купив гараж. Его также можно сдавать, причем не только чтобы держать автомобиль. Помещение вполне подойдет под склад стройматериалов или непродовольственных товаров.

Вложить деньги в недвижимость можно приобретением сада или дачи, загородного дома. После повышения цен на недвижимость их также можно с выгодой продать.

Купить акции или паи ПИФов

Те, кто непременно хочет вложить деньги в акции, могут присмотреться к финансовым инструментам рынка ценных бумаг. Поскольку купить и продать акции не так просто - потребуется определенная уверенность - для начала стоит заняться инвестированием в ПИФы, тем более если выделяемая для инвестирования сумма невелика.

ПИФ (паевый инвестиционный фонд) – это своеобразная "складчина". Управление пифами осуществляется управляющей компанией. Ее работа контролируется различными государственными положениями и предписаниями. Доходность различных пифов может существенно отличаться, поскольку зависит от используемого инструмента инвестирования (акции, облигации). Покупка паев пифов более рискованный инструмент финансового рынка, чем банковский депозит. Впрочем, паи пифов могут принести неплохие дивиденды.

| 1732 просмотра |

Поделиться в соцсетях

|

Теги:

Похожие материалы